- 会計ソフトは万能ではない

- 一般法人・公益法人になると、会計実務的に何が変わるのか

- 新制度の収支予算書は、損益予算書です!

- 会計基準と法令をどう使い分ければいいですか

- 収支予算書の様式は?

- 特別会計を設定している法人は、どうすればいいですか

- 収支予算書に予備費を計上することはできますか

- 事業費には「会議費」の科目がありませんが、追加できませんか

- 法人税は「租税公課」に計上すればいいですか

- 収支予算はどう見積るのがいいですか

- 事業計画書は従来と違いますか

- 指定正味財産はどうなりましたか

いくら切れるハサミでも、あなたが心に描いている画像を理解し、それを切り出してくれる魔法のハサミはありません。それと同じです。どんなにすばらしい会計ソフトでもあなたが指示しなければ動きません。

新々公益法人会計基準対応というのは、正しい指示を与えれば、新しい会計基準に適合した帳票、諸表を出力するということであって、指示が不適切でも、適切な指示に読み替えて処理するということではありません。例えば、事業費に計上できる費用を管理費として指示すると会計ソフトはそのとおりに処理します。あくまで、指示を与えるのは、あなたです。何が事業費で何が管理費か・どこまで事業費にできるかは、あなたが決めなければなりません。会計を実践する上では、それが問題です。

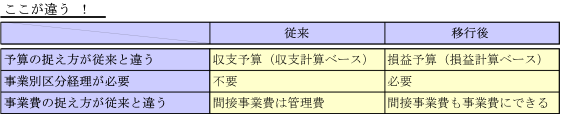

時価評価とかいろいろありますが、会計実務的に重要なのは、次の3点です。

- 予算の捉え方が従来と違う!

- 事業別に区分経理をしなければならない!

- 事業費の捉え方が従来と違う!

なお、一般法人は、法律上は、事業計画書や収支予算書を作成しなければならないわけではありませんが、これらが移行認可の添付書類となっていることからわかるように、実際には作成の必要があり、それも損益計算ベースで作成しなければならないので、結局、これらは、一般法人にとっても基本的には同じです。

新制度では「収支予算書」に対応する「収支計算書」というものがありません。予算は作るが、決算はしないということですか。新制度では「収支予算書」とは何ですか。

会計の常識が通用しない公益法人会計

「収入」「支出」と「収益」「費用」を区別するのが会計の常識ですが、公益法人会計の実際は、「収支予算書」が損益予算書であるように会計の常識は通用しませんし、公益法人会計基準だけでは歯が立ちません。

- 「収支予算書」に対応する計算書類は、損益計算書(正味財産増減計算書)です。

「収支予算書」があって、「収支計算書」がないというのは変です。しかし、新制度の収支予算書の「収支」は、「収支」でなく、「収益・費用」つまり損益計算ベースです。したがって、「収支予算書」に対する決算書類も「収支計算書」ではなく、損益計算書(正味財産増減計算書)です。つまり、新制度の「収支予算書」は、損益予算書であり、様式も損益計算書(正味財産増減計算書)に準じます。

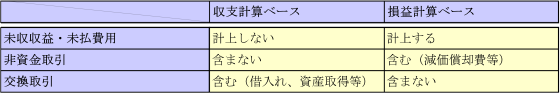

- 収支ベースの予算書と損益ベースの予算書の違いは

(損益計算ベースの「収支計算書」とは)を参照してください。会計実務的には、次の点が違います。

- 従来の収支計算ベースの収支予算書は

これについては、法令でもモデル定款でも何も触れていませんので、それぞれの法人の必要に応じて任意に作成してください。呼称も任意ですが、損益予算書を「収支予算書」といっていますから混同しないような呼称が必要です。

- 借入れ等の管理は

従来の収支予算書を作らないと、借入れや設備投資などを予算統制の外に置くことになりますが、新制度では、「収支予算書」とは別に、資金調達及び設備投資の見込みを記載した書類を作成することとなっています(認定規則27)。

- 「収支予算書」は、従来とは、手続き的にも内容的にも違います。「収支予算書」は必ずしも社員総会や評議員会に諮る必要はありませんし、内容的には区分経理が求められます。

- 会計基準は一つの基準であって、法令ではありませんので、必ず新々公益法人会計基準(H20年基準)によらなければならないというものではありません(FAQⅥ-4-①)。

- しかし、どの会計基準によって会計処理するにせよ、法令に則って行わなければなりませんので、新しい公益法人制度に合わせて整備された新々公益法人会計基準に準拠するのが便利であり、安心だといえます。

- 基本は法令ですが、法令には、勘定科目や計算書類の様式等までは規定してありません。したがって、これらについては、新々公益法人会計基準(その運用指針を含む。)によるのが実践的でしょう。

- なお、それぞれの会計基準は、公正妥当な会計慣行の集約であり、会計処理には複数のバリエーションや幅があります。法令と違い、一律・画一的に適用されるようなものではありません。会計基準の解釈、運用に当たっては、この点を理解しておく必要があります。税務基準とも違います。

- 特別会計を設けるかどうかは法人の任意です。一方、新しい公益法人制度は、区分経理を求めており、特別会計については触れておりません。しかし、区分経理と特別会計とは違いますし、区分経理と特別会計の区分が一致するとも限りません。したがって、法人が特別会計を設定する以上は、一般会計及び各特別会計について予算、決算するのは当然です。その場合には、総括表も作成すべきでしょう。

- したがって、特別会計を設定すると収支予算書や計算書類が増え、煩雑になりますので、区分経理と重なる特別会計など必要がない特別会計は整理すべきでしょう。

予備費とは、不測の支出に備えるための予算の弾力条項であり、新しい収支予算書は損益計算ベースのものですが、それが予算書である点は従来と同じですからできると考えます。損益計算ベースの予算書を作成する水道その他の地方公益企業においてはそれが認められており(地方公営企業法施行令18⑤)、新しい公益法人制度はこれを禁止していません。ただし、予備費は、予算上の措置で、それ自体は費用ではありませんのでご注意ください。

公益法人会計基準の運用指針の「正味財産増減計算書に係る科目及び取扱要領」では、管理費には「会議費」の科目がありますが、事業費にはありません。事業費にも「会議費」の科目を追加できませんか。

- できます。移行認定申請書類の別表Gも同様ですが、これは標準的な科目が示されているだけですから事業費に「会議費」の科目を追加して差し支えありません。

すなわち、事業を行うために必要な会議の費用は、事業費に計上できます。 - ただし、予算・決算理事会や社員総会・評議員会のような法人の維持管理のための会議の費用は、事業費には計上できません。管理費に計上します(ガイドラインⅠ7(1)①ⅱ)。したがって、理事会であっても事業実施のための理事会の会議費は事業費になります。

- 会議費については、消耗品費など他の勘定科目とどう扱うかの問題がありますが、事業費、管理費の範囲内ではどの科目で処理しても同じですから会議の消耗品費だからといって消耗品費からわざわざ会議費に振替えるほどのものでもないでしょう。

なお、税務上は、会議費は、交際費課税との関係で定義されていますが(租特法施行令第37条の5)、それとこれとは別です。必ずしもこれにこだわる必要はありません。

- 法人税も租税には違いありませんが、法人税は収益(益金)から費用(損金)を控除した残りの利益(所得)に対する税金で、費用ではありません。

- 損益計算書(正味財産計算書)は、収益・費用と利益・損失を区分することとされており(法人規則32)、費用でないものを損益計算書の費用に計上することは認められません(認定規則13②)。

- したがって、法人税は事業費又は管理費の「租税公課」に計上するのではなく、運用指針や移行認定申請の別表Gにはそのような行はありませんが、「当期一般正味財産増減額」の行の前に「法人税等」の行を追加し、そこに計上してください。法人住民税、事業税についても同様です。ただし、法人住民税の均等割は、所得に対する課税ではありませんので「租税公課」に計上することもできます。

収支予算は、適正に見積らなければなりません。そのためには、次のようにするといいでしょう。

- 経常的収支と非経常的収支を区分する。

予算項目の中には経常的なものと非経常的なものとがあります。新規の事業とか費用の見直し項目など非経常的収支は前年度実績を使えないわけですから個別に見積るしかありませんが、経常的収支については、前年度実績をベースにその年度の事情を勘案し、合理的に見積れば十分です。

- 必ずしもすべてを個別に積上げる必要はありません。

したがって、経常的収支については、必ずしも個別に積上げる必要はありません。また、重要性の乏しい予算項目については、「その他」にまとめ合理的に見積ることもできます。

事業計画書については、決まった様式はありません。しかし、新しい事業計画書は、収支予算書と整合していることはもとより、公益認定の内容や認可を受けた公益目的支出計画と整合していなければなりません。従来の事業計画書は、どちらかというと当該年度の事業方針、新規事業等に重点がおかれていましたが、事業名、事業の捉え方などこれらとの整合性に十分の注意が必要です。

指定正味財産の取扱い自体には、変更はありませんが、これに関しては、従来と違って、注意すべき重要な点がいくつかあります。

- 遊休財産は、基本財産かどうかではなく、指定正味財産かどうかによります。

従来は、基本財産は遊休財産から除くということでしたが、新しい公益法人制度では、遊休財産は、それが基本財産かどうかではなく、それが実際に法人の事業または業務若しくは活動の用に供されているかどうかによって決まるようになっています。

一方、指定正味財産に対応する資産は、寄付者等の使途の定めに従って法人の事業等の用に供されるため、必ず遊休財産の控除対象財産に該当します(認定規則22③五、六等、指定正味財産は遊休財産額になりませんか。基本財産はどうですか。)。

このため一般正味財産か指定正味財産かの区分が重要になってきますが、公益法人会計基準が指定正味財産を「寄付によって受け入れた資産」と規定しているためか(注解6)、指定正味財産を一般正味財産と表示している例が少なくありません。これを看過すると、遊休財産額の保有制限の計算において著しく不利になることがあります。

(注)公益法人会計基準(注解6)の「寄付によって受け入れた資産」は、いわゆる「寄付」に限らず補助金その他すべての寄付を含みます。

- 指定正味財産に計上した受取寄附金等は、事業収益にならないか?

受取寄付金等は指定正味財産に計上し、直接には事業収益に計上しないのが原則です。そうすると、例えば、60百万円の寄付を受けて、52百万円の公益目的事業(費用)を行う法人は、実質8百万円の黒字ですが、公益目的事業収入はなく、公益目的事業は52百万円の赤字で、公益目的事業比率も100%となるのでしょうか。

① 受取寄付金等は、直接には一般正味財産の増である事業収益には計上しませんが、それを指定された使途に使う年度(費用支出年度)では、一般正味財産の事業等の収益に振替えられます。したがって、受取寄付金等は、結局、事業等の収益となります(受取補助金等振替額、受取寄附金振替額)。この意味では、上記のようにはなりません。

② しかし、こうなる場合もあります。例えば、寄付者がその使途を法人会計の財源に充当することを指定している場合です。この場合には、当該寄付はその指定に従って、法人会計の収益に計上されます。事業の収益には計上されません。公益目的事業会計の赤字を法人会計の黒字で埋めたとしてもそれは利益の振替えに過ぎず、公益目的事業会計の受取寄附金に計上するのとは違います(FAQⅥ-2-④)。したがって、この場合には、法人全体は8百万円の黒字でも、公益目的事業は52百万円の赤字で、公益目的事業比率も100%となります。

③ これは、一般法人化の公益目的支出計画でも起こります。つまり、賛助会費その他の寄付は指定正味財産ですが、その扱いによって大きな違いが生じます。会費等についても同様のことが起こります。